ヨコの会社分割M&Aで売却対象除外にすると節税になる資産一覧

以前、資産負債を区別することが、大きな節税につながるというご説明をしました。具体的な手元への残し方は以下の記事をご覧ください。

▶売主必見!ヨコの会社分割を用いた株式売却M&Aの超節税術

▶効果絶大!タテの会社分割による株式売却M&Aの高度な節税術

では、どのような資産を売却対象から外すと節税効果が大きくなったり、最終的な財産を増やすことになるのでしょうか。今回は、ヨコの会社分割(分割型分割)のケースで、その判断材料をご説明します。

ヨコの会社分割(分割型分割)で資産を除外すると節税になる理由

まず、なぜヨコの会社分割で一部資産を売却対象から外すと節税になるのか、そのメカニズムを確認しておきましょう。

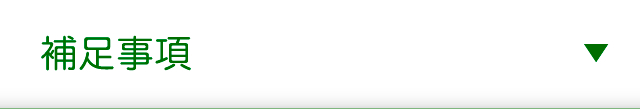

株式譲渡所得に対する課税の計算式

個人の株式譲渡所得に対する課税制度については、「売主必見!ヨコの会社分割を用いた株式売却M&Aの超節税術」で詳述していますが、下図の計算式で算出されます。

要するに、「売却収入」から「売却原価」を差し引いた「売却益」に対して課税されるということです。この計算式が大前提になりますので、もう一度頭に入れた上で次項を読み進めてください。

会社の資産が減ると株式売却収入も減る

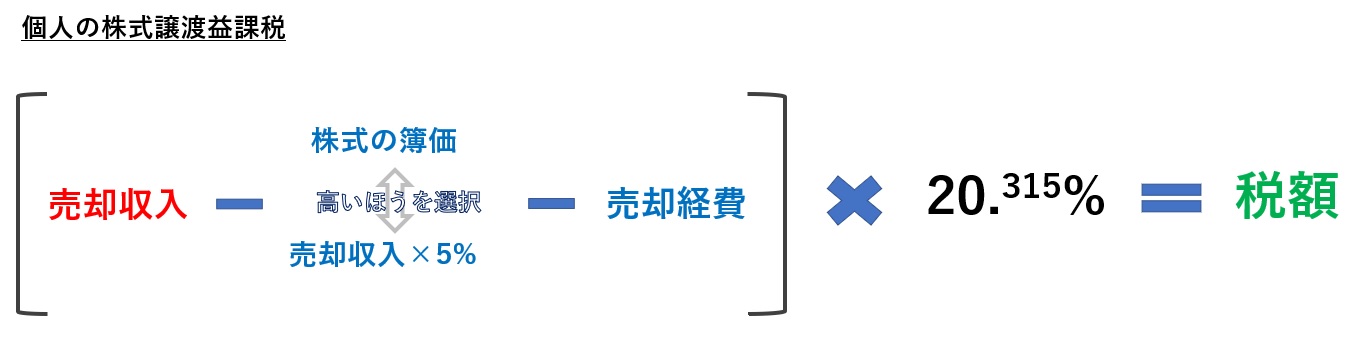

M&Aで買収する際、「この会社にいくら出せるか」という評価基準は買い手企業によってまちまちです。ただし、大手上場企業を含む多くの会社においては、「時価純資産+のれん評価額」という会計学的な計算によって値決めを行っています。

したがって、譲渡対象となる会社から、分割型分割によって資産を減らせば減らすほど、会社の純資産は減少していきます。

ファイナンスの理論上、のれん評価額(≒事業価値評価)に影響しない限り(つまり本業の損益に影響を与えない限り)、資産の減少額と株式売買額の減少額は一致します。たとえば、3億円と評価された会社から、余剰現金預金1億円を分割型分割によって別会社に移してしまえば、元の会社の株式の評価は2億円に下がります。

株式売却原価は、株式簿価を按分して計算する

売却収入は、上記のとおり資産額がそのまま減少することになりますが、一方の売却原価は必ずしもそのような計算は行われません。

まず、個人の持っている株式の簿価が計算のベースになります。1人の株主が創業し、そのまま株を持ち続けているとすると、株式の簿価は会社の資本金と一致することが多いです。

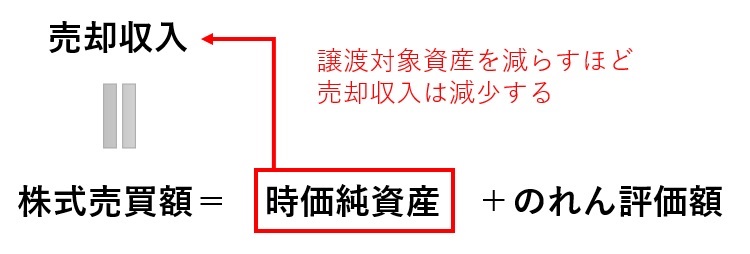

厳密な計算式ではないですが、ヨコの会社分割をすると、株式の簿価は新会社と旧会社の純資産の比率で按分されます。

たとえば、純資産2億円の会社から、1億円の余剰現金預金を新会社に移した場合、株式簿価は1:1の割合で分裂します(下図)。

上記は目安であり、厳密に計算すると上記のように綺麗に比率按分されるわけではありません。分割比率について厳密な計算をされる際は、「適格分割型分割の税務仕訳」をご覧ください。

分割前後の納税額を比較してみよう

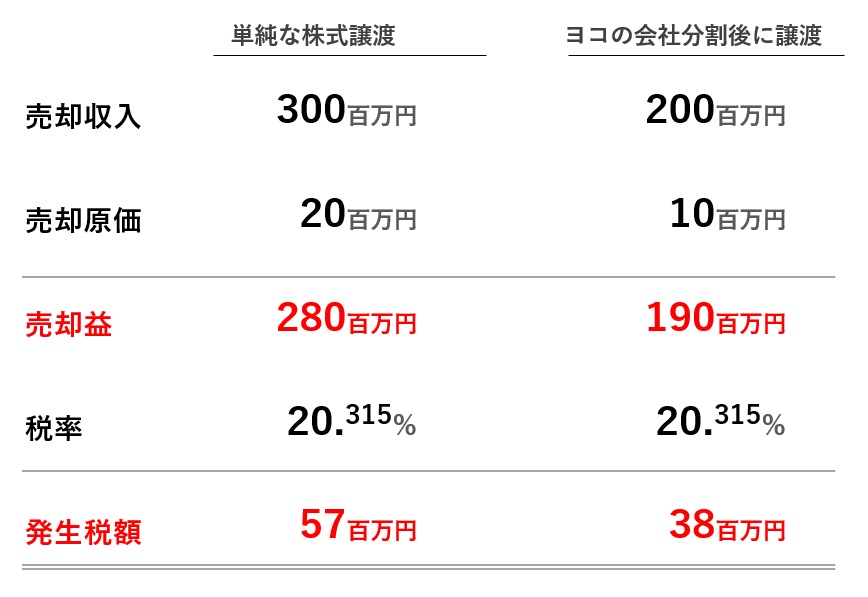

では、上記のような会社で、単純に株式を売却する場合と、ヨコの会社分割をしたうえで株式を売却する場合で、納税額がどう変わるか比較してみましょう。

1億円の余剰現金預金を別会社に移しただけで、実に約1,900万円も節税ができてしまいました。

なぜこんなに節税になるのか、次項で説明しましょう。

ヨコの会社分割(分割型分割)をするだけで大幅な節税になる理由

なぜ、不要な資金を新会社に移しただけで、このような大幅な節税になったのでしょうか。

それは、売却収入の減少に比べて、売却原価の減少が緩やかだからです。

上記の例では、1億円の資産を分割で除外したら、売却収入は1億円の減額になりました。これに対して、売却原価はずっと少ない1,000万円の減額にとどまっています。この減少額の差額(9,000万円)が売却益の差額として税額の差を生んでいるのです。

このように、通常は売却額の減少は売却原価の減少よりもずっと大きいため、譲渡する会社から分割型分割を使って資産を減らせば減らすほど、株式譲渡益課税は減少するのです。

分割移転を推奨する資産はこちら

ヨコの会社分割(分割型分割)を使った節税の効果を大きくするには、なるべく時価金額の大きな資産を新会社に分割移転してしまうことです。分割により売却収入が下がるほど、売却原価の減少額との差が大きくなり、大きな節税が可能になります。

具体的には、以下のような資産が分割移転しやすいでしょう。

分割移転推奨資産① 現金及び預金

これらを譲渡対象外にすると、そのままの金額で売却収入が下がっていきます。定期預金など、余剰資金があればぜひ検討しましょう。

出口も見据えて計画を

ただし、分割移転で別会社に移した現預金を、どうやって個人に引き出していくかも考えながら金額を決める必要があります。これに関しては後述します。

分割移転推奨資産② 社長が個人利用している社宅、社用車、家電等

社長が個人利用している財産がある場合は、M&A成立後に買い戻しを要求されることになります。税の観点からすると、これはまったくの無駄な取引です。

わざわざ税金を払ってまで株式売却代金をもらって、そのお金を原資に買い戻すぐらいなら、最初から譲渡対象から外してしまいましょう。

分割移転推奨資産③ 生命保険積立金

節税のために役員生命保険を契約しているケースは多いと思いますが、通常は含み益のある貯蓄資産となっており、しかも返礼率のピークまでまだ先という状況でしょう。

このような保険契約は、M&A後解約されるか、社長個人が解約返戻金相当額で買い取ることになりますが、そもそも売却対象から外してしまうのが最善でしょう。返礼率のピークまでの期間や保障内容を考慮して、ゆっくり解約すればいいだけです。

分割移転推奨資産④ 活用性の高い事業用不動産

最後に、これは買い手さんとの交渉次第ですが、活用性の高い事業用不動産は、所有権を別会社に移してしまうのもありです。

事業用ですので、分割型分割後は新会社所有として、売却対象事業に貸し付けます。節税になるだけでなく、売却後の安定収入確保にもなるでしょう。

なお、事業用不動産を賃借に変えると営業利益に影響がありますので、基本的にはのれんの評価額も下がります。買い手は不動産の時価以上の減額交渉を仕掛けてきますので、家賃収入や節税効果以上に売却収入が下がらないかに気を付けましょう。

また、M&A後に買い手が撤退するリスクを回避するため、事業用定期借地借家契約を結ぶことをお勧めしますが、これは買い手にとってはリスクが増す話ですので、こちらも減額要因になります。

なお、そろばんを弾く際は不動産取得税や登録免許税も考慮には入れるべきですが、これよりも所得税の節税効果のほうが圧倒的に大きいでしょう。

負債はなるべく譲渡対象会社に残そう

負債は資産の逆で、譲渡対象から除外するほど売却収入が上がり、譲渡益課税が増えます。

除外する不動産が担保になっているなど、難しいケースもあるかもしれませんが、可能な限り元の会社に残しておきたいところです。

出口も見据えてバランスの良い節税をしよう

会社分割スキームで一番悩ましいのが、売却後に資産が会社に残るということです。1億円を別会社に分割移転して2億円で元の会社を売ったケースでは、株主の手許に1億6,200万円(約3,800万円の税引後)、会社に1億円残ることになります。

会社に残った1億円を一気に「配当」してしまうと、4,500~5,000万円の税金が発生します(配当所得課税)。

累進課税ですので、300~400万円ずつ配当していけばそこそこの税金で抑えられますが、全額個人のものになるのに何十年もかかります。

会社に残されたお金をどうするかを考えながら、あまりに多額の財産を分割移転しないように気を付けましょう。

分割移転した現預金は投資するのが王道

会社に残ったお金の使い方として、王道は投資です。不動産投資なら相続税の節税にもなることもあります。

投資で利益を上げ、財産を増やし、それを役員報酬や給与で家族に分散できれば、さらに大きな財産形成が図れます。

ただし、あくまで投資ですので、自己責任の世界です。失敗して財産を熔かすこともありますので、新会社に分割移転する金額は、リスクも考慮しながらバランスよく決めていきましょう。

弊事務所および関連会社では、売却後の資産活用も含めた総合的なM&Aプランニングサポートを行っております。M&Aによる事業売却をご検討の際は、お気軽にご連絡ください。

組織再編税制 とらの巻では、税制改正の内容や、税理士や経営者の皆さまのお役に立つコラムを不定期更新しております。下記のいいね!またはシェアを押すとFacebookのニュースフィードに更新情報が表示されますので、ぜひご利用ください。