現物分配とは

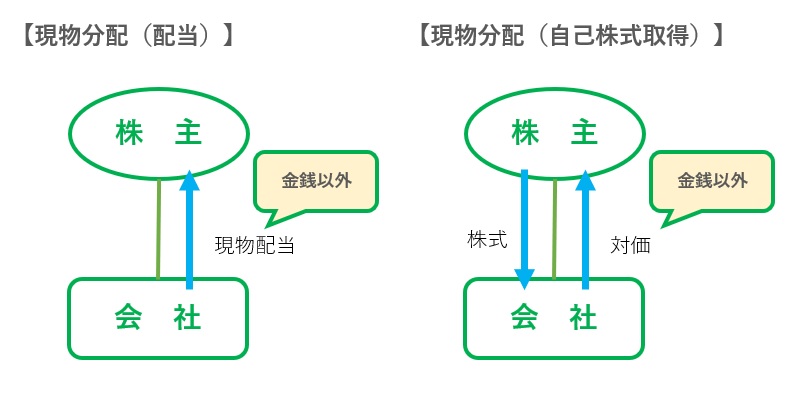

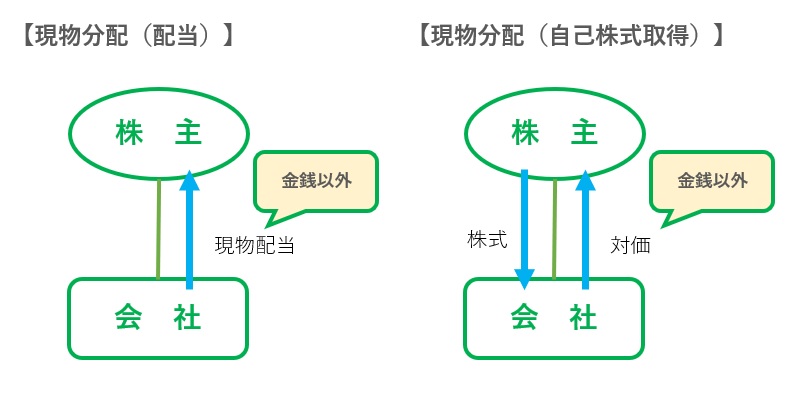

現物分配とは、配当や自己株式の取得等の事由により、金銭以外の資産を株主に交付することをいう。

後述する適格制度の使い勝手の良さから、M&Aや事業再編など、幅広い場面で使われている。

現物分配の事由(株式会社の場合)

- ・利益剰余金からの配当

- ・資本剰余金からの配当

- ・自己株式の取得

- ・解散による残余財産分配

ただし、分割型分割の一環として実施される分配および株式分配に該当するものについては、現物分配としては扱われない。

現物分配とは、配当や自己株式の取得等の事由により、金銭以外の資産を株主に交付することをいう。

後述する適格制度の使い勝手の良さから、M&Aや事業再編など、幅広い場面で使われている。

ただし、分割型分割の一環として実施される分配および株式分配に該当するものについては、現物分配としては扱われない。

法人税・所得税の計算上、現物分配を適格現物分配と非適格現物分配に区別し、別の税務処理が適用される。適格現物分配と非適格現物分配の税務処理の概要は後述するが、より詳細な比較は「現物分配の税務処理」を参照のこと。

「適格要件」と呼ばれる要件を充足すれば適格現物分配、充足しなければ非適格現物分配として扱われる。詳しい要件は「適格現物分配の要件」を参照いただきたいが、以下の2要件が設定されている。

適格現物分配の場合、分配対象資産の含み損益は精算されず、法人税は一切発生しない。源泉徴収も不要である。

非適格現物分配の場合、分配対象資産の含み損益を精算した上で、株主側で配当所得を計上する。

現物分配の対象資産の含み損益を精算し、現物分配の属する事業年度の損益に加えて税金計算する。

なお、源泉徴収も必要なので、一定額の金銭も同時に配当しなければならない。

配当所得となる。個人が利益剰余金の配当を受ける場合、「現物分配資産の時価+源泉税分の金銭」に最高49.44%の所得税等(配当控除後・住民税等含む)が課せられるため要注意。

ただし、利益剰余金の配当以外では、分配資産時価の一部のみが配当所得となる。

現物分配による現物分配法人または株主法人が分配前に繰越欠損金を持っていた場合、以下のように扱われる。

| 適格分割 | 非適格分割 | |

|---|---|---|

| 現物分配法人が持つ繰越欠損金 |

適格分割 引き続き利用可 |

非適格分割 引き続き利用可 |

| 株主法人が持つ繰越欠損金 |

適格分割 一定要件で一部消滅 |

非適格分割 引き続き利用可 |

適格現物分配における株主法人の繰越欠損金制限の要件については以下のリンクを参照のこと。

類似規定として、現物分配後一定期間の資産譲渡損失等も損金(税金計算上の経費)にできないことがある。詳しくは「特定資産譲渡等損失」を参照のこと。

現物分配に関する消費税・不動産取得税・登録免許税は、以下のように取り扱われる。

| 税目 | 取り扱い |

|---|---|

| 消費税 |

取り扱い 課税対象外 |

| 不動産取得税 |

取り扱い 軽減措置なし |

| 登録免許税 |

取り扱い 軽減措置なし |

詳しくは「組織再編の法人税以外の税金」を参照のこと。

現物分配は、適格制度が非常に使いやすいことから、M&A前の売却対象資産の調整や企業グループ内部での事業組み換えなど、幅広い場面で使われています。また、現物分配単体だけでなく、他の組織再編スキームと組み合わせてダイナミックな事業再編を行うカギにもなります。

留意点として、事業や負債は分配できないと解されていること、会社法上の分配可能額規制を受けることに注意が必要です。また、他の組織再編と同様、適格判定は絶対に間違えることはできません。

弊事務所とそのグループ会社では、組織再編の企画・立案から代替スキーム比較、日程調整と準備、実行までを一貫してサポートするサービスを提供しております。まずは「無料相談」からお気軽にご相談ください。

© CPA-Furuhata Office.