株式分配とは

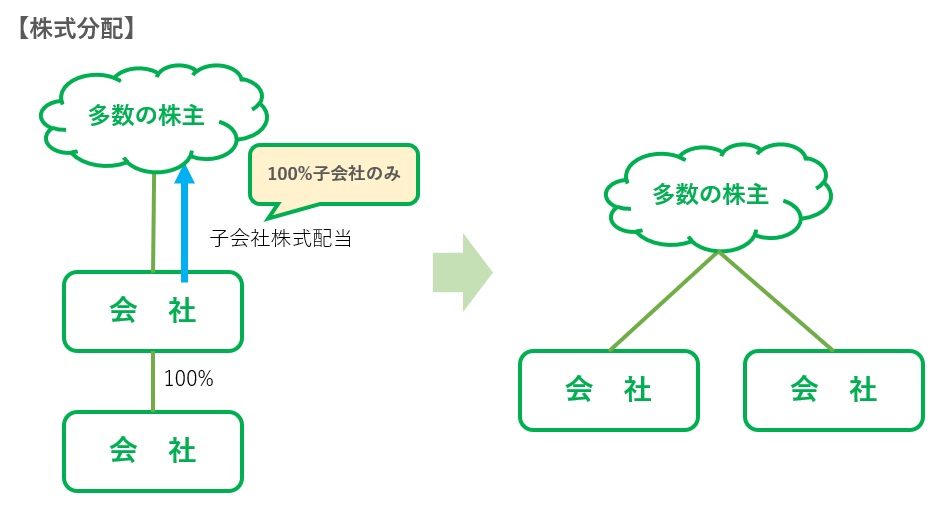

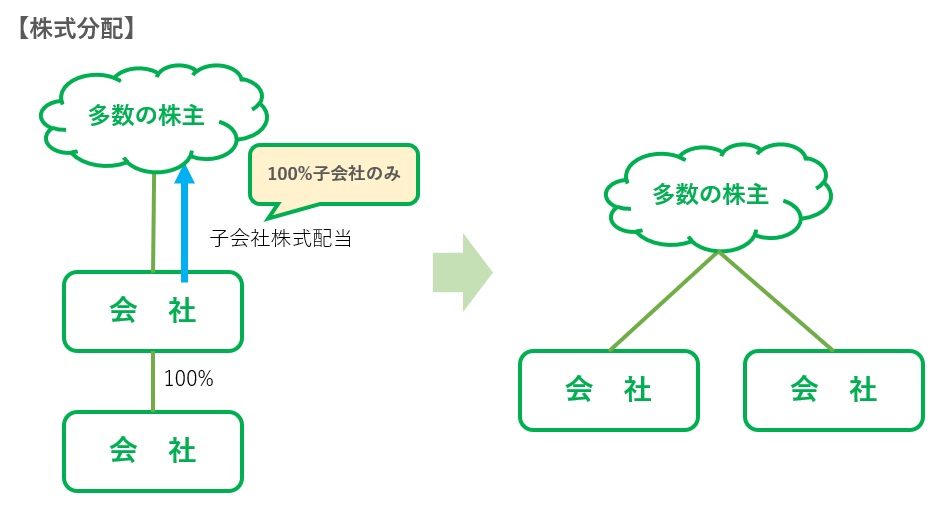

株式分配とは、現物分配の一種で、100%子会社の株式のすべてを配当することをいう。「スピンオフ類似の現物分配」ともいう。

平成29年度税制改正によって税務面が整備されたが、事例は少ない。詳しいスキームについては「【平成29年度税制改正】スピンオフ類似の現物分配」も参照のこと。

株式分配とは、現物分配の一種で、100%子会社の株式のすべてを配当することをいう。「スピンオフ類似の現物分配」ともいう。

平成29年度税制改正によって税務面が整備されたが、事例は少ない。詳しいスキームについては「【平成29年度税制改正】スピンオフ類似の現物分配」も参照のこと。

法人税・所得税の計算上、株式分配を適格株式分配と非適格株式分配に区別し、それぞれ適格現物分配・非適格現物分配と同様の税務処理になる。適格株式分配と非適格株式分配の税務処理の概要は後述するが、より詳細な比較は「現物分配の税務処理」を参照のこと。

「適格要件」と呼ばれる要件を充足すれば適格株式分配、充足しなければ非適格株式分配として扱われる。詳しい要件は「適格現物分配の要件」を参照いただきたいが、適用されるのは主に以下の会社である。

上場会社であっても、特定株主とその親族が50%超を握る会社などには適用できない。

適格株式分配の場合、適格現物分配と同様、分配対象株式の含み損益は精算されず、法人税・所得税は一切発生しない。源泉徴収も不要である。

非適格株式分配の場合、分配対象株式の含み損益を精算した上で、株主側で配当所得を計上する。

対象株式の含み損益を精算し、株式分配の属する事業年度の損益に加えて税金計算する。

なお、源泉徴収も必要なので、一定額の金銭も同時に配当しなければならない。

配当所得となる。個人が利益剰余金の配当を受ける場合、「株式分配資産の時価+源泉税分の金銭」に最高49.44%の所得税等(非上場会社の場合で、配当控除後・住民税等含む)が課せられるため要注意。

株式分配は、スピンオフ型の分割型分割と同様の効果があります。上場会社にとってスピンオフ型の分割型分割はハードルが高いため、「適格分社型分割→株式分配」の流れで段階的にスピンオフを実施することが可能になります。

もっとも、事例としてはまだまだ少なく、実務の研究が進んでいるわけではありません。特に常に株主からの訴訟リスクを抱える上場会社では、専門の弁護士と税理士を加えた大プロジェクトが必要になります。

弊事務所とそのグループ会社では、組織再編の企画・立案から代替スキーム比較、日程調整と準備、実行までを一貫してサポートするサービスを提供しております。まずは「無料相談」からお気軽にご相談ください。

© CPA-Furuhata Office.