会社分割とは

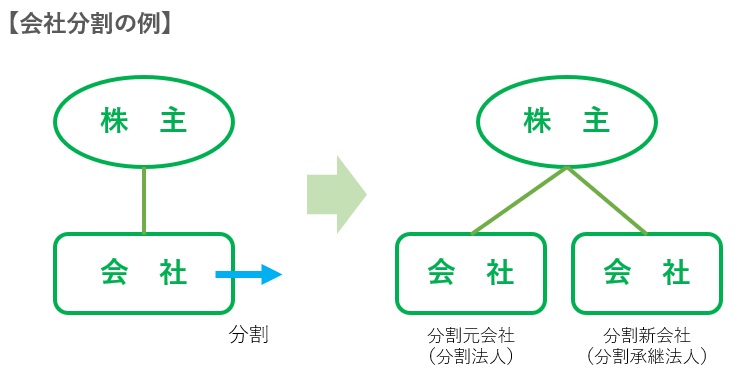

会社分割とは、1つの会社の資産・負債・事業等を新会社や他社に移転する会社法上の組織再編手法である。

会社分割とは、1つの会社の資産・負債・事業等を新会社や他社に移転する会社法上の組織再編手法である。

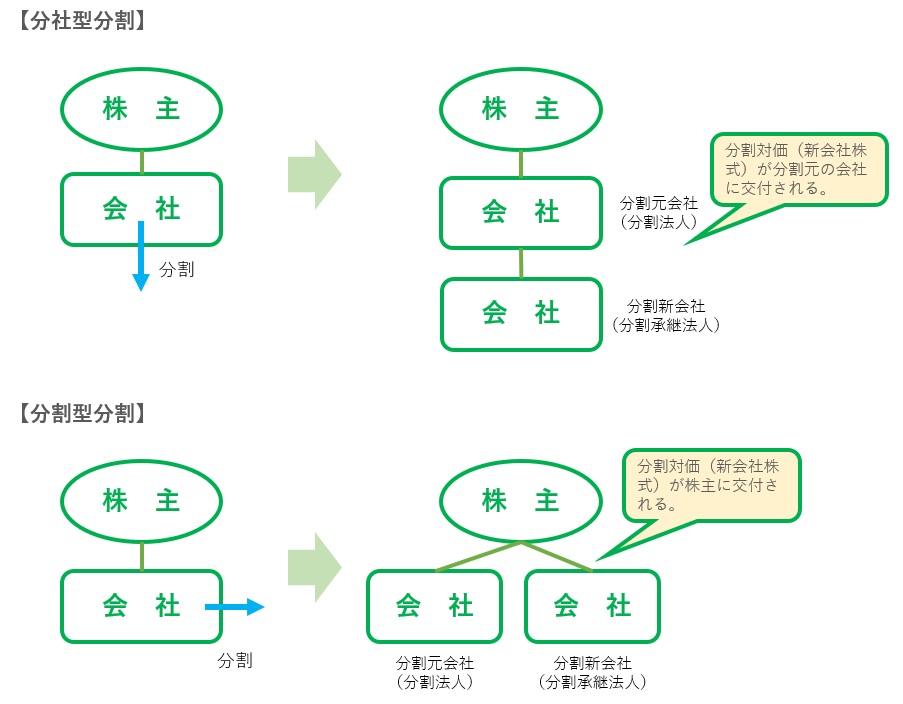

会社分割には、「分社型分割」(物的分割)と「分割型分割」がある。

分割先会社は、分割で財産を受け入れる対価となる財産(その会社の株式が一般的)を交付するが、分割対価の交付先が分割元会社であれば分社型分割、分割元会社の株主であれば分割型分割となる。

分割対価がない場合の区別など、詳細な定義については、「分社型分割と分割型分割」を参照のこと。

法人税・所得税の計算上、分社型分割を適格分社型分割と非適格分社型分割に区別し、別の税務処理が適用される。適格分社型分割と非適格分社型分割の税務処理の概要は後述するが、より詳細な比較は「分社型分割の税務処理」を参照のこと。

「適格要件」と呼ばれる要件を充足すれば適格分社型分割、充足しなければ非適格分社型分割として扱われる。詳しい要件は「適格分社型分割の要件」を参照いただきたいが、おおむね以下のような場合に適格分社型分割となることが多い。

適格分社型分割では、分割元会社、分割先会社、その株主のいずれにも、原則として法人税・所得税は発生しない。

非適格分社型分割では、分割元会社にて移転する資産・負債(のれん含む)の含み損益の精算が行われ、課税が発生する。納税義務は分割元会社に残り、原則として分割先会社に移転はしない。

分割先会社や両者の株主には課税は発生しない。

分社型分割と同様に、分割型分割をを適格分割型分割と非適格分割型分割に区別し、別の税務処理が適用される。適格分割型分割と非適格分割型分割の税務処理概要は後述するが、より詳細な比較は「分割型分割の税務処理」を参照のこと。

分社型分割と同様、「適格要件」を充足すれば適格分割型分割、充足しなければ非適格分割型分割として扱われる。詳しい要件は「適格分割型分割の要件」を参照いただきたいが、おおむね以下のような場合に適格分割型分割となることが多い。

適格分割型分割では、分割元会社、分割先会社、その株主のいずれにも、原則として法人税・所得税は発生しない。

非適格分割型分割に該当する場合、税務上は非適格分社型分割とその対価の配当が同時に行われたものとして、分割元会社とその株主に課税が発生する。

分割元会社において、分割対象となる資産・負債(のれん含む)の含み損益が実現し、法人税が課される。

みなし配当が発生する。個人の場合、税率は最高49.44%(配当控除後・住民税等含む)のため要注意。

会社分割による分割元会社または分割先会社が分割前に繰越欠損金を持っていた場合、以下のように扱われる。(分社型分割、分割型分割の違いはない)

| 適格分割 | 非適格分割 | |

|---|---|---|

| 分割元会社が持つ繰越欠損金 |

適格分割 引き続き利用可 |

非適格分割 引き続き利用可 |

| 分割先会社が持つ繰越欠損金 |

適格分割 一定要件で一部消滅 |

非適格分割 引き続き利用可 |

適格分割における分割先会社の繰越欠損金制限の要件については以下のリンクを参照のこと。

類似規定として、会社分割後一定期間の資産譲渡損失等も損金(税金計算上の経費)にできないことがある。詳しくは「特定資産譲渡等損失」を参照のこと。

分社型分割、分割型分割のいずれの場合も、以下のように取り扱われる。

| 税目 | 取り扱い |

|---|---|

| 消費税 |

取り扱い 課税対象外 |

| 不動産取得税 |

取り扱い 一定要件で非課税 |

| 登録免許税 |

取り扱い 土地建物について軽減措置なし |

詳しくは「組織再編の法人税以外の税金」を参照のこと。

非適格分割型分割になってしまうと、株主が自己破産しかねないほどの多額の税金が発生することがあります。絶対に安易に進めることはせず、確実に適格要件を満たすように準備しましょう。うまく使えば事業承継の選択肢が大幅に広がったり、大きな節税が図れることもあります。詳しくは「売主必見!ヨコの会社分割を用いた株式売却M&Aの超節税術」をご覧ください。

一方、分社型分割の場合は、適格・非適格両方が広く行われています。M&Aでは非適格分社型分割を行うことで大きな節税ができることがあり、非適格だから税金上デメリットというわけではありません。詳しくは「効果絶大!タテの会社分割による株式売却M&Aの高度な節税術」をご参照ください。

会社分割は、グループ再編、M&A、事業承継など、様々な場面で使える非常に便利な再編スキームであり、タックスプランニングという点でも多くの選択肢をもたらします。ただし、従業員・取引先・金融機関などとの関係調整や分割後の資金繰り、さらには法人・個人の財務マネジメントなど、事前準備が特に重要になるスキームでもあります。これらも含めて、大きなトラブルなく当初の目的を達成しなければ、組織再編は「成功」したことになりません。

弊事務所とそのグループ会社では、組織再編の企画・立案から代替スキーム比較、日程調整と準備、実行までを一貫してサポートするサービスを提供しております。まずは「無料相談」からお気軽にご相談ください。

© CPA-Furuhata Office.