効果絶大!タテの会社分割による株式売却M&Aの高度な節税術

M&Aによる株式売却は一度に多額の譲渡益が発生する大きな税務イベントであり、多くの中小企業オーナーさんにとって、人生最大の納税機会になります。

もちろん、通常は納税するには十分なキャッシュフローがありますが、これまでの収入を支えてきた事業からは引退となります。できれば税額を少しでも抑えたいと思うのは当然でしょう。税務ルールの穴を狙うような租税回避策は論外ですが、合法的な範囲内でのタックスプランニングがあるか否かは、家族も含めたその後の人生に大きな影響を与えます。

そこで、比較的安全な節税・タックスプランニング手法として、会社分割を用いた節税スキームを2つご紹介します。前回はそのうちよりシンプルな「ヨコの会社分割」を用いた手法をご紹介しました。

今回は、もう一つの方法である、「タテの会社分割」と呼ばれる「分社型分割(物的分割)」を用いた節税手法をご紹介します。

この方法は、ヨコの会社分割に比べて複雑であり、高度な知識と交渉術、そして入念なファイナンシャルプランニングが必要になります。一方で、条件がそろえば、単純な株式譲渡はもちろんヨコの会社分割よりも強力な節税ができるだけでなく、相続税も含めた次世代への財産承継にも活用することができます。

やや複雑な方法ですので、先に上述のリンクからヨコの会社分割での節税の仕組みを確認してください。そのうえで、さらに高度な節税スキームとしてチェックしていきましょう。

「タテの会社分割(分社型分割)」とは

まず、タテの会社分割とは何かについて説明しましょう。

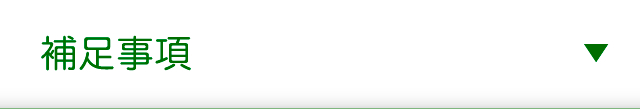

タテの会社分割(分社型分割)の図解

タテの会社分割は、正式には「新設分社型分割」別名「新設物的分割」と呼ばれ、簡単に言うと「事業の子会社化」です。

たとえば、A事業とB事業が、B事業をタテの会社分割で子会社化として独立させるような形をいいます。

タテの会社分割(分社型分割)を使ったM&Aの手順

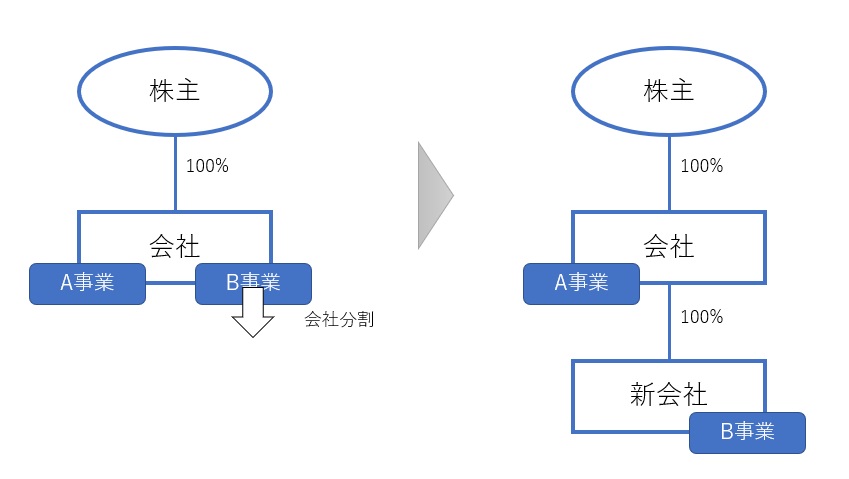

タテの会社分割を使った事業売却は、「スピンアウト取引」とも呼ばれ、節税以外の目的でも非常によく行われているポピュラーなスキームです。

事業の売買がまとまった時点で、売り手は対象事業をタテの会社分割で子会社化します。譲渡対象事業に直接関係ない資産・負債は従来の会社に残します。その後、新会社の体制が整ったら、新会社の株式を買い手に売却します。

売却によるキャッシュは旧会社に入金され、それに伴う譲渡益課税も旧会社のほうで発生するのが特徴です。

タテの会社分割(分社型分割)の税務

タテの会社分割には、税務上「適格分社型分割」に該当するものと、「非適格分社型分割」に該当するものがあります。「適格」は原則として税金が発生しない分割、「非適格」は税金が発生する分割です。

適格か非適格化は、「適格要件」を満たすか否かで決まります。詳しくは「適格分社型分割の要件」で解説していますが、会社分割後に新会社を外部に売却する予定がある場合、通常は、その分割は非適格分社型分割に該当します。

したがって、M&Aの一環で売却対象事業を新会社に分割した場合、原則として非適格分社型分割になります。なぜ税金が発生するほうの会社分割で「節税」ができるのか、それは後ほど解説します。

詳述は割愛しますが、組織再編の手順を間違えると「適格分社型分割」になってしまい、一部のメリットが消滅します。実施の際には弊事務所の無料相談をご利用ください。

個人と法人で異なる譲渡益課税

株式の譲渡益課税(個人)のおさらい

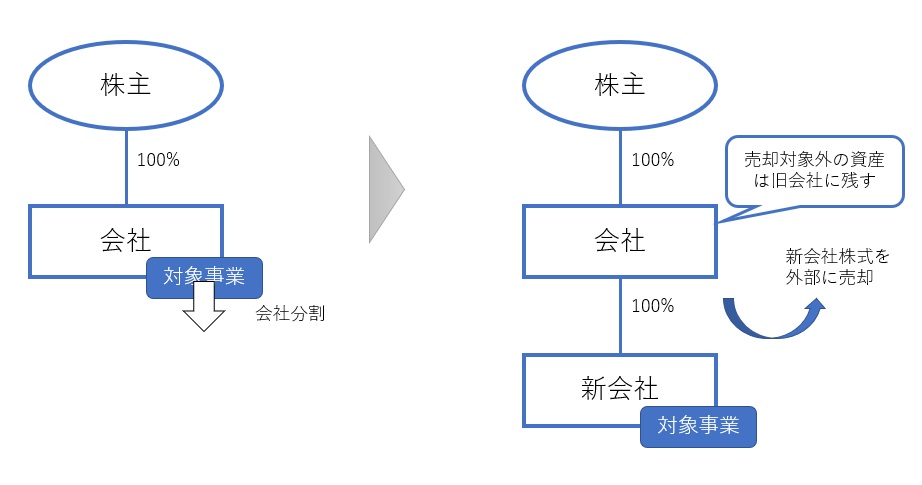

「売主必見!ヨコの会社分割を用いた株式売却M&Aの超節税術」で詳しく解説しましたが、個人の株式譲渡益課税(所得税・住民税・復興特別所得税)は以下の計算式で算定します。

法人と比較する際、個人の株式譲渡益課税のポイントになるのは以下の2点です。

- ・税率は20.315%

- ・売却原価は「株式の簿価」か「売却収入×5%」を選択適用

非適格分社型分割の譲渡益課税

一方、非適格分社型分割が行われた場合、会社分割の時点で譲渡益が発生し、その期の決算で他の損益と合算して税金計算します。

計算式は個人の譲渡益課税と基本は同一で、以下の計算構造となります。

(売却収入-売却原価)×税率=税額

「非適格分社型分割の税務仕訳」では仕訳の形式で解説しておりますので、仕訳のほうが理解しやすいという方はご参考ください。

なお、非適格分社型分割では、分割時点ですでに譲渡益が発生していますので、売却時点では原則として課税は生じません。また、分割時点・売却時点ともに消費税は発生しません。

売却収入=売却予定額

非適格分割での課税事実は売却前に成立しますが、売却収入は新会社株式の売却予定額(契約書等で合意済みのもの)で計算します。

本来、ここは「新会社の株式の時価」であるべきですが、売却額が契約書で合意されていれば、それ以上説得力のある時価はありませんので、「売却収入額」と考えていただいて問題ありません。

売却原価=資産負債の簿価純資産+売却経費

売却原価に入るのは、会社分割によって元の会社のB/Sから消滅する資産負債(つまり、新会社に引き渡される資産負債)の簿価純資産の金額と、売却に直接要した経費です。

| 分類 | 内容 | 一般例 |

|---|---|---|

| 資産負債簿価 | 新会社に移転する資産負債 の簿価純資産 |

貸借対照表上の金額 税務修正がある場合は修正後 |

| 株式の売却経費 | 売却のために直接要した費用 | M&Aアドバイザー報酬 |

税率は33.59%(中小企業の場合)

事業の譲渡益に生じる税率は、その法人の規模や資本金額、利益水準によって変わります。今回は中小企業で一般的な「外形標準課税・超過税率非適用法人」の法定実効税率である33.59%で説明します。

個人にかかる所得税等の税率は20.315%であることを考えると、タテの会社分割のほうが税率が高いじゃないか!と思うかもしれません。確かにそうなのですが、税率が高くても税額が高くなる考えるのは早計です。それどころか、圧倒的な節税になるケースも少なくありません。以下で対比してみましょう。

タテの会社分割(分社型分割)を使うと、こんなに税金が安くなる!

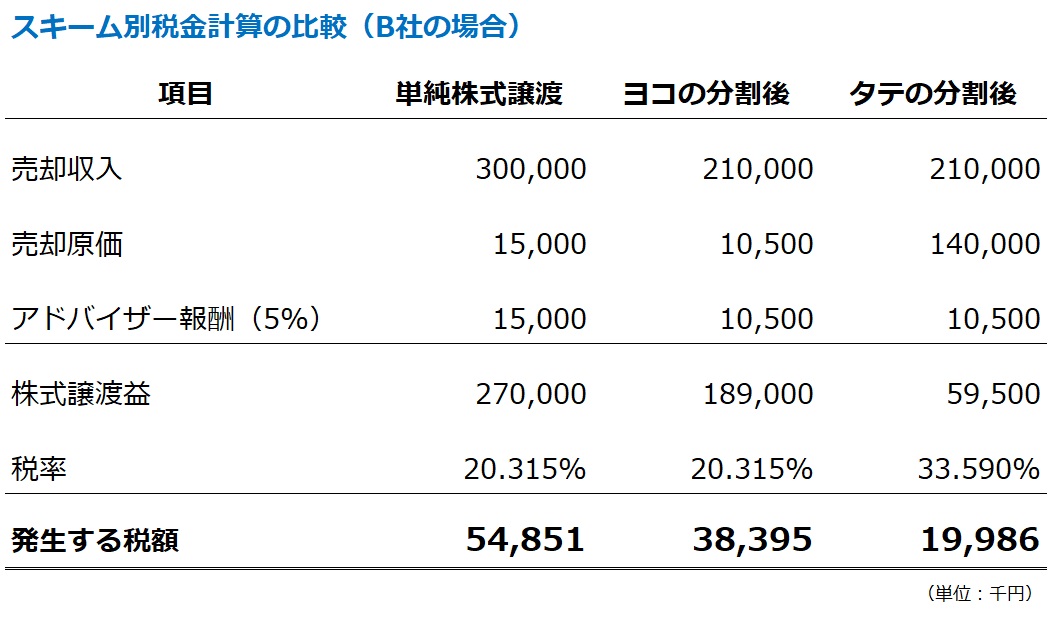

今回は「売主必見!ヨコの会社分割を用いた株式売却M&Aの超節税術」の記事で用いたA社から、金額を少しだけ変えたB社を例に節税効果を計算してみましょう。

設例:B社の状況

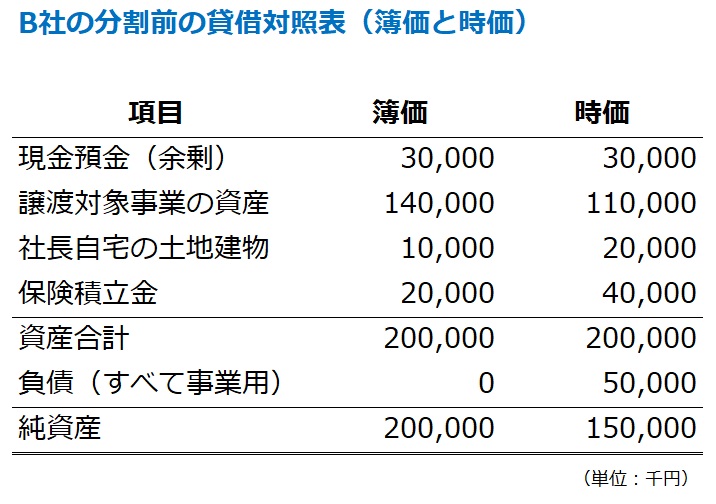

B社はオーナー個人が15,000千円を出資して設立した会社で、このたび300,000千円の価格が付くことになりました。時価純資産は150,000千円でしたので、のれん評価額は150,000千円ということになります。(ここまでは前回のA社と同じ前提)

なお、デュー・デリジェンスの結果、事業用資産の減損と未払残業代、資産除去債務などが指摘され、譲渡対象資産が30,000千円減額、譲渡対象負債が50,000増額したとします。

この会社を元に、株式の単純譲渡とタテの分割の課税発生を比較してみましょう。

株式単純譲渡の場合

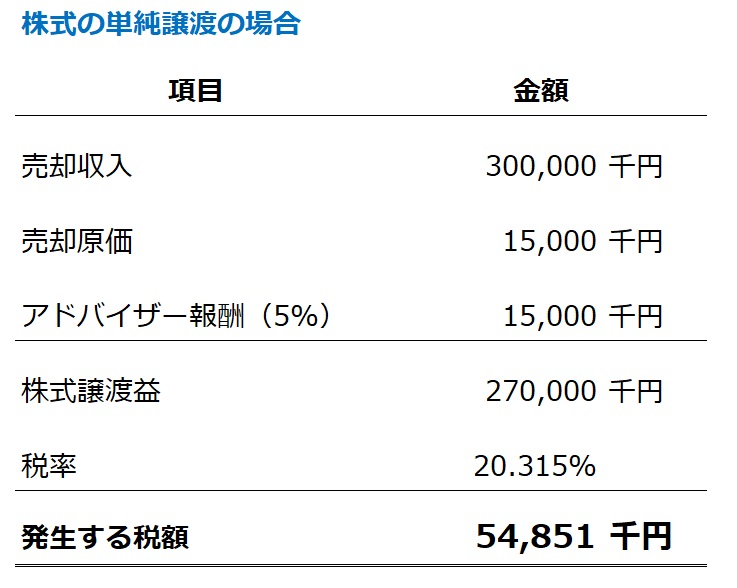

なんの会社分割もせず、単純にB社株式を売却した場合の課税はどうなるでしょうか。

この場合、売却収入、株式簿価、売却経費がすべて前回のA社と同じになりますので、前回と同じく課税額は54,851千円になります。

タテの会社分割(分社型分割)を使ったスキームの場合

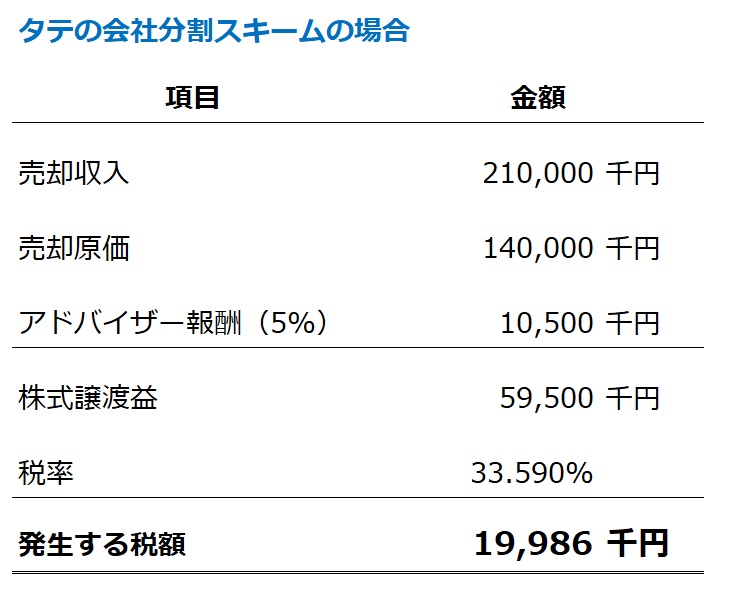

では、分社型分割後に新会社株式を売却する場合はどうなるでしょうか。売却対象(会社分割対象)となる事業の純資産を抜き出すと、以下のとおりです。

この場合、売却対象となる純資産の時価は60,000千円、のれん150,000千円ですから、売却収入の額は210,000千円になります(売却収入の考え方はヨコの会社分割と同じです)。

一方、売却原価となるのは、会社のB/Sに乗っている事業に関する資産負債の簿価です。上記のとおり、事業の純資産簿価は140,000千円ですから、この簿価金額をそのまま売却原価にできます。M&Aアドバイザー報酬も考慮すると、税額計算以下の通りとなります。単純な株式譲渡では54,851千円だったことを踏まえて確認しましょう。

なんと、19,986千円まで下がりました。額にして34,865千円、割合にして63.6%もの大規模節税となっています。半分以下どころか3分の1近くまで減っちゃうんですね。

税引後の手残り額はどれだけ変わるか?

税金の金額が安なっても、最終的な手残り財産が変わらなければあまり意味はありません。最終的な税引後の手残り額を確認しておきましょう。

なお、それぞれの項目の内容については、「売主必見!ヨコの会社分割を用いた株式売却M&Aの超節税術」と一緒ですので、説明は割愛します。

最終的に財産が49,442千円増えるという結果になります。これは割合にして38.0%の差になります。

これだけでもすごいですが、タテの分割は単純株式譲渡とは異なり、後述する「買い手の節税効果を利用した価格交渉」や「譲渡益をさらに潰す節税策」も利用できますので、適切に使えば財産にはさらに大きな差が出てきます。

ヨコの会社分割(分割型分割)との比較

今回のB社は、単純な株式譲渡の場合の個人の株式譲渡益課税は前回のA社と同じ計算結果になりますが、ヨコの会社分割(分割型分割)を使った場合も同様です。ヨコの会社分割も含めた税額計算の比較は以下の通りとなります。

B社のケースでは、結果としてタテの会社分割のほうが税金が低い結果になります。それも、約半分。

ただし、タテの会社分割が常にヨコの会社分割より有利とは限りません。前回設例としたA社の場合は以下の通りとなります。

今度はヨコの会社分割のほうが有利となっています。

このように、どちらが有利かはケースによって異なります。実務的には、シミュレーション計算を回して、どちらがいくらほど有利かを考慮したうえで売却スキームを決めていきます。もちろん、売却までのスピードや、取引先・従業員・許認可などの税金以外の理由も考慮しながら決めていきましょう。

なお、一般に買い手が「買いやすい」と考えるスキームは、①タテの会社分割、②ヨコの会社分割、③株式の単純譲渡の順になります。会社分割は余計な資産を処分する手間が省かれ、またタテの会社分割では新規の法人を買収できるため、過去の会社活動の責任の大部分を切り離せるというメリットがあるためです。

タテの会社分割(分社型分割)で税額が減る理由

とこで、タテの会社分割は税率の高い法人税等が課されるはずなのに、なぜこんなに税額や安くなってしまうのでしょうか。それは、以下のような要因が作用するためです。

税額が減る理由① 余計な資産を売却しないため

M&Aの対象事業に関係のない資産を売却しないため、その資産に含まれる含み益は課税されなくなります。これは、ヨコの会社分割のメリットと同じ理屈です。

税額が減る理由② 原価算定の基準が全然違うため

もう一度3つのスキームの税額計算の比較をご覧ください。「売却原価」に大きな違いが生じています。

タテの会社分割の場合、純資産の簿価を基準に売却原価が決まります。

これに対し、単純な株式譲渡やヨコの会社分割では、オーナー個人が会社の株式を入手した額(多くの場合は会社の設立時出資額)を基準に売却原価が決まります。

M&Aで売買されるような会社は、多くの場合で会社設立時の出資額(つまり資本金)と、純資産の金額に大きな乖離があります。この乖離部分を損金にできるのがタテの分割、できないのが株式単純譲渡であり、ヨコの分割ということになります。

これを難しい言葉でいうと、個人の株式売却では、過去の内部留保が課税対象となっている、ということになります。

「買いたたき」の含み損が実現する

M&Aでは、「デューデリジェンス」と呼ばれる買収前の事業調査を受けることが一般的です。このとき、以下のような「純資産の修正」が入ると、通常はその分売買価格の減少という交渉になります。

デューデリジェンスの指摘によって売買価格が減少すること自体は株式の単純譲渡でも、ヨコの会社分割でも同様ですが、タテの会社分割では指摘された含み損が実現するという形になります。(厳密には、これも過去の内部留保が課税対象になっているということになります)

よくあるデューデリジェンスの指摘事項

- ・未払残業代(最近非常に厳しく見られます)

- ・資産除去債務(将来の撤退費用)

- ・賞与引当金

- ・リース残債

- ・退職給付引当金(自己都合要支給額など)

- ・売掛金の滞留

- ・在庫の長期滞留・陳腐化

- ・固定資産の減損(回収できない固定資産の評価減)

- ・電話加入権、繰延資産等の無形資産(ゼロ価値評価が一般的)

価値はあっても買い手が評価できないもの

- ・ソフトウエア(買収後システム入れ替え予定の場合)

- ・本部の備品等(買収後本部撤収の予定の場合)

こんな会社に効果的

タテの会社分割での節税効果は、特に「簿価純資産が大きい会社」の売却時におすすめしたい方法です。簿価純資産をベースにした売却原価計算になるため、驚くほど税額が低くなる可能性があります。

また、「磨き上げが進んでおらず、デューデリジェンスで多くの指摘が予想される会社」もぜひ検討すべきでしょう。その評価減による節税効果をどう使うかは重要なファクターになりますし、買い手としてもタテの会社分割スキームを選んでもらえると買いやすくなるでしょう。

さらに、「のれん評価額が大きい会社」の場合、税額では不利になる可能性がありますが、次に述べる「買い手の節税効果を利用した価格交渉」によって、価格がより高くできることがあります。

買い手の節税効果を利用した価格交渉戦略!

上記のように、単に売り手の立場だけでも強力な節税効果が生じうるタテの会社分割ですが、実は単純株式譲渡やヨコの会社分割では実現できない強力な税務メリットがあります。それが、「のれん償却の節税効果」です。

「のれん」の税務

「のれん」は売買額と時価純資産の差額であり、スキームによらず同じものを指します。しかし、税金計算上は、単純株式譲渡・ヨコの会社分割(適格分割型分割)と、タテの会社分割(非適格分社型分割)で大きな違いがあります。

それは、単純株式譲渡やヨコの会社分割では償却費を損金にできないが、タテの会社分割であれば、のれんの償却費(5年定額償却)を損金(税金計算上の経費)にできるということです。損金にできるということは、のれんに節税効果が生まれるということになります。

税務上ののれんのことを「資産調整勘定」と呼び、厳密には会計上ののれんとは別物ということになりますが、本稿では単純化のため厳密な区分は割愛します。違いについては「のれん&営業権償却が損金(税務上の費用)になる全パターン」をご覧ください。

のれんの節税効果は買い手が享受する

この節税効果は、新会社に発生し、新会社と一緒に買い手が引き取ることになります。そのため売り手が直接享受できるタックスメリットではありません。

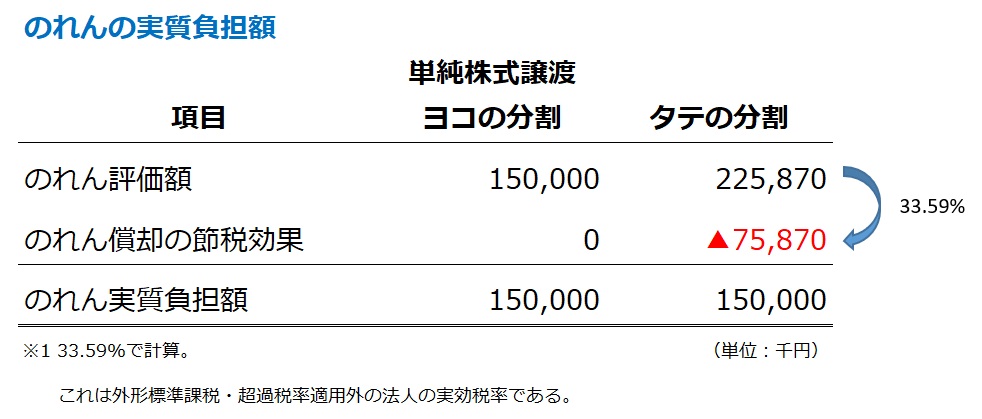

しかし、「節税効果のない単純な株式譲渡で150,000千円ののれんが負担できるなら、節税効果のあるタテの会社分割スキームだったら、もっとのれん金額を高く評価できるよね?」という理屈は成り立ちます。つまり、相手の節税効果をテコに交渉を仕掛けることが可能になります。

あくまで相手との交渉ですので、必ず乗ってくるとは限りませんが、買い手にとって予算が増えるような話になります。適切に情報提供できれば、入札水準が上がったり、デューデリジェンスの指摘事項をリカバリーできます。

のれん額は最大でいくらまで伸びるのか

では、150,000千円ののれんの節税効果はいくらでしょうか。M&A後の実効税率が33.59%で、5年にわたって償却額以上の事業利益が生まれるという前提であれば、150,000千円×33.59%=50,385千円が節税効果ということになります。B社の例では売買額は210,000千円だったので、もしも全額売り手に還元されれば260,385千円まで売買額が釣りあがることになります。

ただ、それが買い手にとって譲歩できる最大額かというと、そういうわけではありません。なぜなら、のれんの額が50,385千円増えて200,385千円になったので、その33.59%である節税効果も67,309千円と、16,924千円も増えているからです。「のれんの節税効果で売買額が引きあがると、のれんの額はまた上がる」という、まさに「のれんがのれんを呼ぶ循環計算」が起こり、のれんの額(つまり最大の売買価格)はどんどん膨らんでいきます。(といっても、一定の地点で必ず収束します)

計算してみると以下のとおりであり、買い手にとっては、単純株式譲渡におけるのれん150,000千円と、タテの会社分割を絡めた際ののれん225,870千円は、経済的には同じ負担感ということになります。額にして75,870千円、倍率にして1.5倍に膨れ上がりました。

価格交渉材料として活用可能

もちろん、これは理論上買い手がどこまで価格を引き上げてもよいかということであり、実際には全部を売り手にくれるわけではありません。買い手にとってはキャッシュフローが先払いになり、買収後利益が上がらなければ回収できないという不利な要素があるため、全額もらえることはまずないでしょう。

ただ、入札や価格交渉の場面でこのような情報を出していけば、売り手としてより強い価格交渉力を得ることができるのです。

のれんの節税効果を価格交渉材料にするためには、「税効果会計」を活用するといいでしょう。M&Aの価格交渉テクニックについては、「【売主向け】DD後の最終条件交渉で勝つM&A価格交渉術」という記事にまとまっていますので、ご参照ください。

譲渡益をさらに潰す節税策

タテの会社分割には、さらにもう1つ、単純株式譲渡やヨコの会社分割にはない税務メリットがあります。それは、譲渡益が個人ではなく法人で発生するため、すべての損益と合算して税金計算するということです。

一番オーソドックスで使いやすい節税策が役員退職金です。役員退職金による節税スキームは単純株式譲渡でも譲渡益圧縮のために使われますが、同額圧縮しても、単純株式譲渡なら20.315%、タテの会社分割なら33.59%の節税効果ですので、タテの会社分割で使ったほうが1.6倍ほど効果的です。

M&Aにおいて、役員退職金によって節税を行う手法については、「【図解】M&Aで役員退職金を使った節税方法を徹底解説!」にわかりやすく記載されています。

その他、オペレーティングリース(レバレッジリース)のような節税商品に投資するのも効果的です。ただし、投資はあくまで投資ですので、リスクがあることを十分承知の上で。節税商品は満期で発生する利益の処理に苦労するので、入念なタックスプランニングをおすすめします。

タテの会社分割(分社型分割)の留意点

条件が整えば驚くような節税効果を発揮するタテの会社分割ですが、留意すべきポイントもあります。節税以外の意味も考えながらスキームを選択しましょう。

留意点① キャッシュが会社に入る

オーナーにとって、タテの会社分割は、これが最大の問題になります。仮に配当で本人に還元すると、最大約50%の総合課税(配当控除考慮後)が課されますので、手残り額は激減します。

せっかくのキャッシュが塩漬け状態になっても意味はないので、どのように活用していくか考えていく必要があります。

これについては次項で解説します。

留意点② 手続きが大変

タテの会社分割を活用したM&Aでは、売却対象となる事業を新会社に移す必要があります。この事業には、従業員、取引先、金融機関などが付いていますので、丁寧に説明しながら事業を円滑に事業を移す必要があります(通常はM&Aの最終契約後に分割手続きを開始しますので、買い手も本腰を入れて手伝ってくれます)。

留意点③ M&Aアドバイザーが嫌がる

ヨコの会社分割でもアドバイザーは嫌がりますが、タテの会社分割はそこに輪をかけて嫌がります。最終契約を結んでも、その後数カ月ある分割実行フェーズで問題が発覚して案件がブレイクしないかなど、彼らの心配事は尽きません。

また、買い手の節税効果を使った価格交渉については、中間に入るアドバイザーとしても双方に説明するのが面倒だったりします。一応、このような効果があることは知っている方も多いですが、面倒くさいのでオーナーには黙っていることすらあります。

税務リスクについての補足

なお、ヨコの会社分割ではケースによっては税務リスクがあると考えていますが、タテの会社分割で税務否認を受けることは、よほど不自然な経緯でスキーム選択されたケースを除きないだろうと考えています。

1つの会社に売れる資産と売れない資産がある場合、売れる資産だけを抜き出して売ろうというのはごく普通の発想であり、その結果会社に法人税が発生するというのも極めて自然な流れです。買い手の節税効果を利用して価格を釣りあげる交渉も、M&Aでは税金負担を交渉材料にするのは極めて当たり前のことであり、ここに問題を指摘するのは、一般的な企業価値評価に問題があると言っているようなものです(ただし、繰越欠損金を財源にして価格をさらに釣りあげた場合には、寄付金として扱われます)。

組織再編の税務否認の有名な事例に「IDCF事件」というものがあり、これが非適格分社型分割を使ったスキームだったためにリスクを過大評価する税理士さんもいらっしゃるようですが、IDCF事件は通常であれば適格分割にしかならない分割を、複雑な手順を踏んで強引に非適格分割にし、繰越欠損金の消化を狙ったという事例です。通常のスピンアウト取引とは実態がまったく異なっており、組織再編税制の趣旨を知っていれば、誰がどう考えても非適格分割であるタテの会社分割によるM&Aスキームを、租税回避行為と認定するのは無理があります。

とはいえ、税務リスクが低いのは適切な手順で会社分割・M&Aを進めた場合ですので、このスキームを検討の際はぜひ無料相談からご相談ください。

M&A後のファイナンシャルプランニングも超重要

最後に、タテの会社分割スキームの最大の留意点である「キャッシュが会社に残る」という問題に対して、対応策をご紹介します。

とはいえ、万人に共通の妙案などはなく、「ご自分やご家族のライフプランを考えながら、ファイナンシャルプランを立てて対応していきましょう」というのが結論です。

そのための手段として、以下のような方法を組み合わせていきます。

役員退職金

一番オーソドックスな個人への資金移転手段です。税金も大幅に抑えながら実施できます。自分が退任した後は親族に役員を引き継がせます。

あまり法外に高額な退職金は税務リスクが高いですが、中小企業であれば相続税の納税資金ぐらいは問題なく用意できるでしょう。

ただし、これを使えるのは人生で一回だけですので、タイミングは慎重に計画する必要があります。

役員報酬

自分でも親族でも、お金を渡していきたい人を役員にして、役員報酬として渡していきます。給与課税のため、ある程度の節税効果が発生します。

この方法を使うと、子供を役員にして役員報酬として渡していくことで、給与所得控除を使って比較的低税率で財産の世代間移転を行うことができます。また、会社が赤字になると、株式の相続税も下がっていきます。

ただし、事業実態のない会社が多額の役員報酬を出すのは税務否認リスクがありますので、投資事業などを行うことが多いです。

生命保険

会社で役員生命保険に加入し、会社財産を個人に移していきます。掛け捨て定期保険を使った相続税の納税資金づくりなどのスキームがあります。

ただし、いわゆるMHPスキームは個人的に税務リスクがかなり高いと思っていますので、おすすめしておりません。

投資事業

キャッシュを元手に投資を行い、財産を活用していく方が多いようです。特に、不動産へ投資する方はかなり多いように思います。安定収入を得ることができれば、役員報酬や生命保険も使いやすくなります。

ただし、投資はあくまで投資ですので、それなりに財産が融けるリスクがあります。それは覚悟のうえで自信のある投資先が見つかれば、運用方法としては面白いと思います。

譲渡事業の不動産運営

不動産投資の類似型ですが、譲渡事業資産に土地が含まれる場合、その土地はM&A譲渡対象から外し、別途新会社と賃貸借契約を結ぶという方法もあります。

新しく買うよりも比較的安定的に収益を上げられる物件と言えるでしょう。ただし、譲渡した事業が買い手の判断で移転・撤退するリスクは考慮する必要があります。事業用定期借地契約など、一定の回収は確保したいところです。

エンジェル投資

不動産などの資産ではなく、ベンチャー企業に投資することです。会社を買い手がつくまで育て上げた元経営者ですから、こちらのほうが不動産より向いているという人もいます。

新規事業

売却で得た資金を元手に違う事業を行うことです。元の事業は競業避止義務があるため、通常は数年間は行えません。

若い経営者が事業を売却した後、「連続起業」と称して事業を始めたりします(そういう方は売却前から違う事業をやっていたりしますが)。

また、若くない人でも個人商店を開き、細々と好きな商売をしながら、余生を楽しむ人もいます。

プランニングはなるべく早く行おう!

タテの会社分割では、M&A後にどうするかも考えておかないと、「高値で売れて税金も安くなったけど、資金が塩漬けになっちゃった」ということになりかねず、結局ヨコの会社分割のほうがよかったのでは?ということにもなりかねません。つまり、M&A後のプランニングはM&A売却スキームを決定する重要な1要素です。

M&Aの実務や財産形成に精通した専門家を使わなければ、なかなか精緻な計算ができない領域です。ぜひとも、M&Aの初期段階において、総合的にM&Aをプランニングできる専門家に相談していただきたいと思っております。我々もいつでもご相談に乗りますので、お気軽にご連絡ください。

組織再編税制 とらの巻では、税制改正の内容や、税理士や経営者の皆さまのお役に立つコラムを不定期更新しております。下記のいいね!またはシェアを押すとFacebookのニュースフィードに更新情報が表示されますので、ぜひご利用ください。